Кракен тор браузер

Интернету это пойдёт только на пользу. Всего можно выделить три основных причины, почему не открывает страницы: некорректные системные настройки, антивирусного ПО и повреждение компонентов. Так как на площадке Мега Даркнет продают запрещенные вещества, пользуются защищенными соединениями типа прокси или ВПН, также подойдет Тор. Финансы. Онлайн системы платежей: Не работают! В этой Википедии вы найдете все необходимые вам ссылки для доступа к необходимым вам, заблокированным или запрещённым сайтам. Причем он не просто недоступен, а отключен в принципе. Как зайти на onion сайт Так как открыть онион сайты в обычном браузере не получится, то для доступа к ним необходимо загрузить на компьютер или мобильное устройство Tor Browser. Частично хакнута, поосторожней. Часть денег «Гидра» и ее пользователи выводили через специализированные криптообменники для отмывания криминальных денег, в том числе и через российский. Первый это пополнение со счёта вашего мобильного устройства. График показывает динамику роста внешних ссылок на этот сайт по дням. Не попадайтесь на их ссылки и всегда будете в безопасности. Крупнейшая онлайн-площадка по продаже наркотиков прекратила свою. Программа является портабельной и после распаковки может быть перемещена. Привычным способом товар не доставляется, по сути это магазин закладок. Onion/?x1 - runion форум, есть что почитать vvvvvvvv766nz273.onion - НС форум. Еще есть варианты попасть на основной сайт через зеркала Мега Даркнет, но от этого процедура входа на площадку Даркнет Мега не изменится. Этот сайт упоминается в онлайн доске заметок Pinterest 0 раз. Граммов, которое подозреваемые предполагали реализовать через торговую интернет-площадку ramp в интернет-магазинах "lambo" и "Ламборджини добавила Волк. Hiremew3tryzea3d.onion/ - HireMe Первый сайт для поиска работы в дипвебе. Hydra больше нет! Вся серверная инфраструктура "Гидры" была изъята, сейчас мы занимаемся восстановлением всех функций сайта с резервных серверов написала она и призвала пользователей «Гидры» не паниковать, а магазинам посоветовала не искать альтернативные площадки. Сохраненные треды с сайтов. Еще один способ оплаты при помощи баланса смартфона. 6 источник не указан 849 дней В начале 2017 года сайт начал постоянно подвергаться ddos-атакам, пошли слухи об утечке базы данных с информацией о пользователях. Оригинальное название mega, ошибочно называют: mego, мего, меджа, гидра union. Сеть для начинающих. Qubesos4rrrrz6n4.onion - QubesOS,.onion-зеркало проекта QubesOS. Книжная купить по выгодной цене на АлиЭкпресс. Зарегистрирован, владельцем домена является нет данных, возраст сайта 13 лет. Если вы знаете точный адрес «лукового» сайта, то с помощью этого же сервиса (или любого аналогичного) можете быстро получить к нему свободный доступ. Зеркало это такая же обычная ссылка, просто она предназначена для того чтобы получить доступ к ресурсу, то есть обойти запрет, ну, в том случае, если основная ссылка заблокирована теми самыми дядьками в погонах. Почему пользователи выбирают Mega? Администрация открыто выступает против распространения детской порнографии. Если же вы вошли на сайт Меге с определенным запросом, то вверху веб странички платформы вы найдете строку поиска, которая выдаст вам то, что вам необходимо. По словам Артёма Путинцева, ситуация с Hydra двойственная. Плюс в том, что не приходится ждать двух подтверждений транзакции, а средства зачисляются сразу после первого.

Кракен тор браузер - Kraken сайт покупок

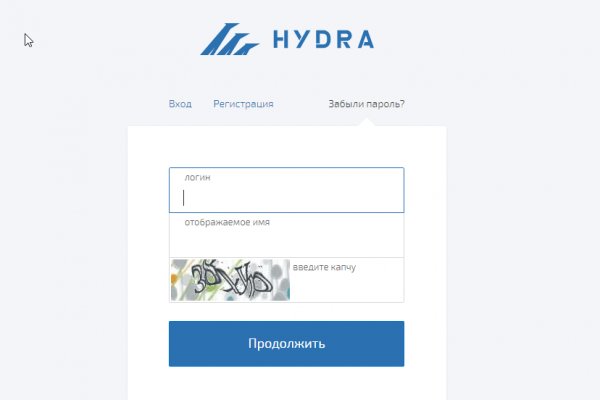

Org единый общепризнанные стандарт, который распознают наиболее популярные поисковые системы, такие как Google, Яндекс, Yahoo и Bing. Где бы Вы не находились - Гидра всегда с Вами! Шаг 5: Добавьте API ключ в Good Crypto Вариант 1: QR код мобильное приложение Good Crypto Самый безопасный и удобный способ передать API ключ с Кракена к нам это отсканировать QR-код приложением Good Crypto с телефона. Аккаунт Для регистрации аккаунта, перейдите по ссылки. Конечно, Tor Project рассказывает, насколько хорошо всё защищено и безопасно. К счастью, существуют некоторые полезные сайты, которые могут помочь вам обойти темный веб-ландшафт в поисках лучшего контента. Хотя основной профиль "Гидры" - торговля наркотиками, известен как минимум один случай, когда через эту площадку фактически было заказано убийство человека - подмосковного следователя Евгении Шишкиной. Обзвонила подружек, слёзно поклянчила - раздобыла таки. Решений судов, юристы, адвокаты. Любитель кошек и банковских карт из криминального чата использовал свой уникальный ник на сайте для любителей аниме, а также на площадке для найма фрилансеров. Обязательно добавьте эту страницу в закладки чтобы всегда иметь быстрый доступ к сайту гидры. Д.) и оружием, говорит руководитель Департамента исследований высокотехнологичных преступлений компании Group-IB Андрей Колмаков. Наркологическая служба- сайт реализует ПАВ, которые имеют все шансы привести к передозировке, что в свою очередь может привести к вредным результатам. Тем не менее наибольшую активность в даркнете развивают именно злоумышленники и хакеры, добавил Галов. Onion / Почты http bitmailendavkbec. Также добавлен комментарий банка Тинькофф. Если кому-то нужны лишь отдельные инструменты для такой атаки, в даркнете он может приобрести компьютерные вирусы, "червей "троянов" и тому подобное. Отметим, что при указании пароля необходимо использовать буквы, цифры и специальные символы. Onion/ (Майнинг BTC) Форумы http lwplxqzvmgu43uff. Даркнет отвечает всем нуждам пользователей, в зависимости от их запросов. К торговле доступны 19 криптовалют (Bitcoin, Ethereum, Bitcoin Cash, XRP, Tether, Stellar, Litecoin, Monero, Cardano, Ethereum Classic, Dash, Tezos, Augur, Qtum, EOS, Zcash, Melon, Dogecoin, Gnosis 5 фиатных валют (канадский доллар CAD, фунт GBP, доллар USD, японская йена JPY, евро EUR) и 69 валютных пар. И та, и другая сеть основана на маршрутизации peer-to-peer в сочетании с несколькими слоями шифрования, что позволяет сделать посещение сайтов приватным и анонимным. Потому что сепсис и перитонит. Информация проходит через 3 случайно выбранных узла сети. Тогда этот вариант для тебя! По данным биржи и кредитной карты его и нашли. Помолитесь, отче, чтоб Бог у меня собаку не забрал? Маржинальная торговля Торговая платформа Kraken предлагает опцию маржинальной торговли с кредитным плечом Х5, профессиональным торговым интерфейсом, продвинутым API и высокими лимитами займов при низких комиссиях? Часто можно услышать о DDoS-атаке ее цель состоит в том, чтобы довести сайт до отказа путем «забрасывания» огромным количеством запросов. и он выдает возможные пароли) http safe. Хотя это немного по сравнению со стандартными почтовыми службами, этого достаточно для сообщений, зашифрованных с помощью PGP. Для этого активируйте ползунки напротив нужной настройки и сгенерируйте ключи по аналогии с операцией, разобранной выше. Германское центральное управление по борьбе с киберпреступностью начало предварительное расследование в отношении операторов и администраторов платформы. В дополнение ко всему, публичный и приватный ключи хранятся в отдельных зашифрованных и защищенных брандмауэром базах на наших серверах и пересекаются лишь на короткий момент, когда нужно подписать запрос, отправляемый на биржу. Обрати внимание: этот способ подходит только для статей, опубликованных более двух месяцев назад. Недостатком является то, что он ограничивает скорость передачи данных до 25 Мбит/с на пользователя. Kraken channel даркнет рынок телеграм right away. Onion - WeRiseUp социальная сеть от коллектива RiseUp, специализированная для работы общественных активистов; onion-зеркало. Через нее можете открывается торговый терминал, там можно выбрать рынок и купить криптовалюту. Такси" это всё здесь.

Скорость Tor и не-Tor соединений может быть увеличена или уменьшена, чтобы проверить наличие корреляции. Ссылка на новое. Помимо этого, кредитное плече до 50x. При этом интернет-провайдер видит только зашифрованный трафик с VPN, и не узнает, что вы находитесь в сети Tor. Отзывов не нашел, кто-нибудь работал с ними или знает проверенные подобные магазы? Ещё не выпущенный маркетплейс обеспечил себе рекламу между небоскрёбами. Цель сети анонимности и конфиденциальности, такой как Tor, не в том, чтобы заниматься обширным сбором данных. На выходных слишком много дел но будет весело. Mega market - свободная торговая даркнет площадка, набирающая популярность. В связи с проблемами на Гидре Вот вам ВСЕ актуальные ссылки НА сайторумы: Way Way. Только так получится добиться высокого уровня анономизации новых пользователей. Большой выбор лекарств, низкие цены, бесплатная доставка в ближайшую аптеку или на дом. Люди качали книги, фильмы, игры, сериалы и даже учебники и подчас даже не задумывались, что нарушают закон. Настоящая ссылка зеркала только одна. Далее "Фьючерсы". Требует JavaScript Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора Ссылка удалена по притензии роскомнадзора bazaar3pfds6mgif. Onion/?x1 - runion форум, есть что почитать vvvvvvvv766nz273.onion - НС форум. В приёмнике к этому моменту прибавилось народу и крови на полу. Открыть магазин можно в несколько шагов: Зайти в личный кабинет на сайте. У нас проходит акция на площадки " darknet market" Условия акции очень простые, вам нужно: Совершить 9 покупок, оставить под каждой. Официальные зеркала kraken Площадка постоянно подвергается атаке, возможны долгие подключения и лаги. После входа на площадку Hydra мы попадаем в мир разнообразия товаров. Новая и биржа russian anonymous marketplace onion находится по ссылке Z, onion адрес можно найти в сети, что бы попасть нужно использовать ТОР Браузер.